Anlegende unterlaufen aus emotionalen Gründen oder Irrglauben oft Fehler.

Eine Vermögensberatung kann helfen, diese zu vermeiden und Ziele zu berücksichtigen.

«Der grösste Feind des Anlegers ist nicht die Bank, die zu hohe Gebühren verlangt, sondern er selbst», sagte Benjamin Graham. Graham war ein bedeutender Ökonom, ein legendärer Investor – und der Lehrer von Warren Buffett. Grahams Einschätzung ist mittlerweile durch die Verhaltensökonomie, einen neueren Zweig der Wirtschaftswissenschaften, erhärtet worden: Anlegende stehen sich selbst im Weg. Diese Finanzwissenschaftler, die sich mit irrationalen Entscheidungen von Menschen an den Finanzmärkten beschäftigen, beziffern die daraus resultierenden Verluste für Privatanlegende auf durchschnittlich bis zu 6,5 Prozent pro Jahr. Diese Verluste fallen in der Form verpasster Rendite an und fallen über den Zinseszinseffekt längerfristig noch stärker ins Gewicht. Im Folgenden präsentieren wir die drei folgenschwersten Fallen, in die Anlegende tappen.

Geld auf dem Sparkonto schützt nicht vor Verlusten

Gar nicht erst in Aktien zu investieren, gehört zu den grössten Fehlern, die langfristig Anlegende begehen. Aktienkurse schwanken, mitunter stark. Doch über längere Zeiträume betrachtet erhalten Anlegende für die höheren Risiken, die Aktieninvestments mit sich bringen, eine Zusatzrendite. Diese wird auch Aktienprämie genannt. Sie beträgt je nach Betrachtungszeitraum für den US-Aktienmarkt im Langfristvergleich zwischen 5 und 6 Prozent pro Jahr. Die Berechnungen beruhen auf Daten des US-Ökonomen Kenneth French. Wer höhere Risiken trägt, wird dafür also entschädigt. Anlegende, die annehmen, Geld auf dem Sparkonto führe nicht zu Verlusten, lassen die Teuerung ausser Acht. Denn es besteht das Risiko, dass die Preise für Konsumdienstleistungen und -güter steigen. Und zwar stärker, als das Kapital auf dem Sparkonto Zinsen abwirft. Als Folge davon verringert sich die Kaufkraft. Das heisst, Konsumierende können sich vom Ersparten immer weniger kaufen. Zur Illustration: Im Zeitraum zwischen 2002 und 2022 belief sich die jährliche Rendite von Cash auf 0,1 Prozent, während die Teuerung 0,5 Prozent pro Jahr betrug.

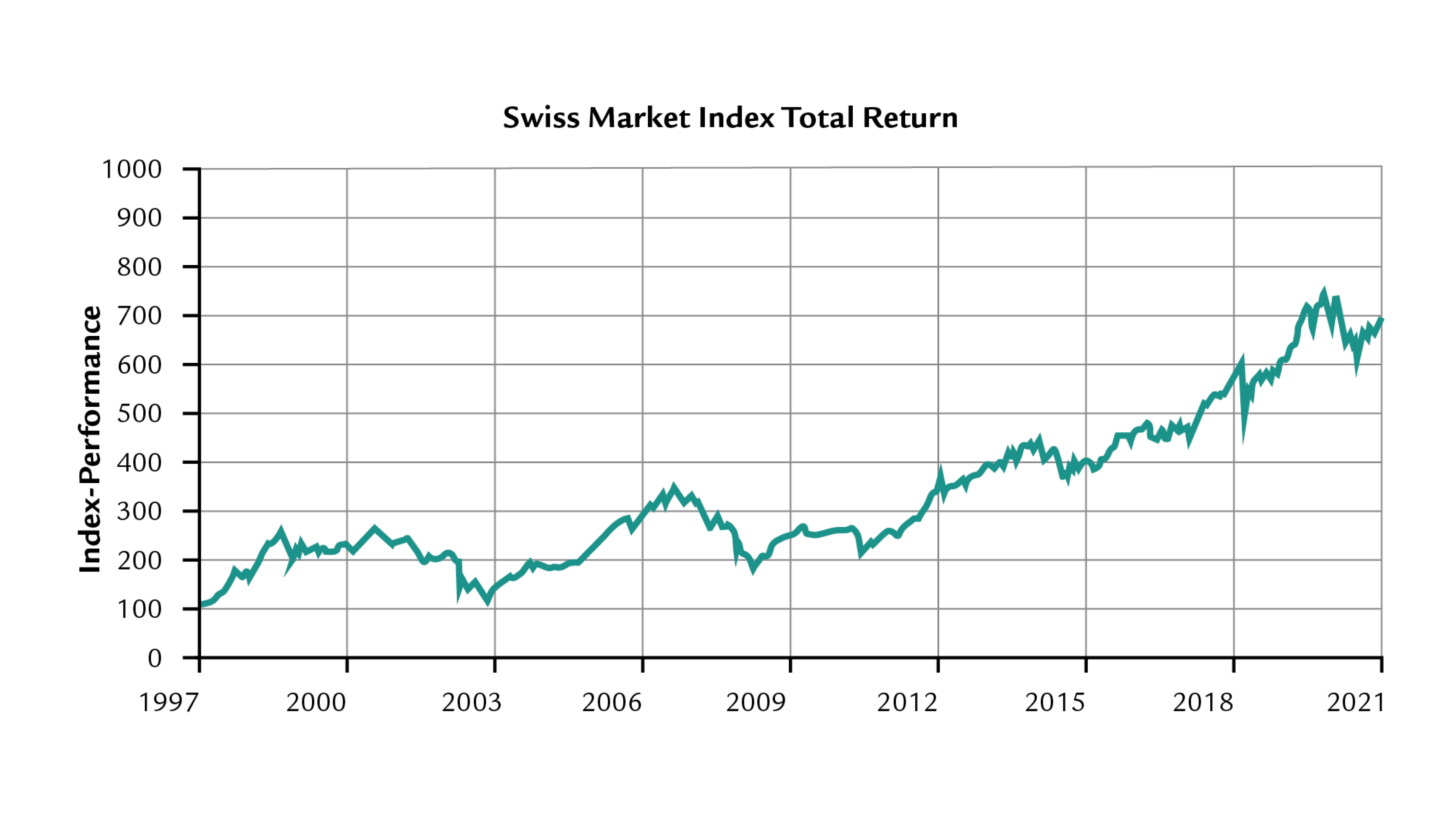

Schweizer Aktien warfen inklusive Gewinnausschüttungen jährlich um die 6,9 Prozent ab. Aktuell beläuft sich die Jahresteuerung in der Schweiz auf 1,3 Prozent (Stand: Januar 2024). Börsen sind keine Casinos, auch wenn kurzfristige Kursschwankungen den Schluss nahelegen mögen. Börsen haben vielmehr eine wirtschaftliche Funktion, finanzieren Unternehmen und erlauben es Anlegenden, an der Wertschöpfung einer Volkswirtschaft teilzuhaben und davon zu profitieren. Anlegende sollten sich durch Kursausschläge und Stimmungswechsel also nicht aus der Ruhe bringen lassen und die langfristige Entwicklung im Auge behalten.

Tipp

Überzeugen Sie sich in einem kostenlosen Erstgespräch von unserer Vorsorge- und Finanzexpertise: Wir unterstützen Sie dabei, Klarheit über Ihre Vermögenssituation zu erlangen und wichtige Fragen zu Ihrer finanziellen Zukunft zu beantworten.

Den richtigen Einstiegszeitpunkt erwischt man nicht

Ich weiss, wann ich kaufen muss: Wenn Gewinne locken. Drohen Verluste, stosse ich Aktien wieder ab. Zu dieser vermeintlich simplen Strategie greifen manche Anlegende – und überschätzen ihre Fähigkeiten. Denn was in der Theorie einfach klingt, gelingt in der Praxis den wenigsten Privaten.

Der Versuch, den Markt zu timen, also Entwicklungen zu antizipieren und zu nutzen, kann die Rendite empfindlich schmälern. So laufen Anlegende Gefahr, die besten Börsentage zu verpassen, wenn sie nicht investiert sind. Dies kann teuer werden.

Dies verdeutlichen Daten des Finanzinformationsdienstes Bloomberg für den Zeitraumzwischen dem 01.01.1999 und dem 31.12.2022: Der Wert eines Investments in einen globalen Aktienkorb erhöhte sich von USD 100 000 auf USD 489 000 (+389 Prozent), wenn das Kapital immer investiert blieb. Anlegende, die nicht immer investiert waren, und die zehn besten Börsentage verpassten, erzielten einen weit geringeren Wertzuwachs auf USD 224 000 (+124 Prozent). Wer die 40 besten Börsentage verpasste, musste gar einen Wertverlust auf USD 66 000 (–44 Prozent) hinnehmen. Mit anderen Worten: Wenige Tage hoher Gewinne können einen überproportionalen Einfluss auf die Rendite haben.

Es mag der Intuition widersprechen, doch Krisen auszusitzen und immer investiert zu bleiben, verspricht den grössten Erfolg. Beim Investieren wird Ausdauer belohnt.

Die Schweiz ist nicht genug

Nicht alle Eier in einen Korb zu legen, ist auch beim Anlegen eine vernünftige Maxime. Ökonomen sprechen von Diversifikation. Allerdings ist das mit der Vernunft in der Praxis so eine Sache. Anlagen zu wenig zu streuen, also nach Land, Branche oder Anlageklasse wie Aktien, Anleihen oder Immobilien, ist ein dritter Fehler von Anlegenden. Dieser resultiert längerfristig in Renditeeinbussen.

Ein klassisches Beispiel ist der sogenannte Home Bias – eine Anlagefalle, in die gerade Schweizer Anlegende oft tappen. Sie investieren lieber in Schweizer als in ausländische Unternehmen, weil sie diese besser zu kennen glauben. Dadurch entgeht ihnen Rendite, weil der Schweizer Aktienmarkt mit Pharma- und Konsumtiteln eher defensiv ist und Technologieaktien mit mehr Risiken und Kurspotenzial an der US-Börse Nasdaq gehandelt werden. Besser wäre es, keinem Land, keiner Branche und keiner Anlagethematik von vornherein einen Vorzug zu geben, sondern das Kapital breit zu streuen – in Abstimmung mit dem Anlageziel, das für jede und jeden ein anderes ist. So wie es institutionelle Investoren wie Pensionskassen seit Langem erfolgreich tun.

Schweizer Aktien im langfristigen Vergleich

Grafik 1: Der Swiss Market Index (SMI) ist der bekannteste Massstab für den Schweizer Aktienmarkt. Der Swiss Market Index Total Return misst die Wertentwicklung der 20 grössten und liquidesten Unternehmen, unter Berücksichtigung ausgeschütteter und reinvestierter Dividenden.

Gezielt Vermögen aufbauen

Erfahren Sie im Merkblatt «Zielbasiertes Investieren für massgeschneiderten Vermögensaufbau» wie Sie mit der richtigen Anlagestrategie Ihre Lebenswünsche erreichen können.

Tobias Kipfer

Financial Consultant & Relationship Manager

Tobias Kipfer ist Financial Consultant & Relationship Manager mit Fokus auf langfristigen Finanzplanungen und individuellen Vermögensverwaltungen bei Swiss Life Wealth Managers in Winterthur. Nach seinem Bachelorabschluss in Betriebswirtschaftslehre an der HSG St. Gallen absolvierte er ein Praktikum im Financial Consulting und Wealth Management und bildete sich zum Finanzexperten weiter.