Nach der AHV-Reform hat das Schweizer Stimmvolk auch die 13. AHV-Rente angenommen. Die Änderungen in der Altersvorsorge machen eine gezielte Pensionierungsplanung wichtiger denn je.

Am 3. März 2024 haben Volk und Stände die Initiative «Für ein besseres Leben im Alter» und damit eine 13. AHV-Rente angenommen, deren Neuerungen 2026 in Kraft treten werden. Ab dann wird sich die jährliche Altersrente um 8,3 Prozent erhöhen. Wichtig dabei: Diese Erhöhung gilt nur für die Altersrenten der AHV. Hinterlassenenrenten an Witwen, Witwer und Waisen sowie Renten der Invalidenversicherung werden dagegen unverändert zwölf Mal pro Jahr ausbezahlt. Bei den Ergänzungsleistungen wird es wegen der 13. AHV-Rente keine Kürzungen geben.

Anpassungen und Neuerungen durch die AHV-Reform

Die 13. AHV-Rente ist nach der AHV-Reform eine weitere Änderung bei der staatlichen Vorsorge. Die neuen Gesetzesbestimmungen der AHV-Reform sind bereits am 01.01.2024 in Kraft getreten und bringen für künftige Rentnerinnen und Rentner diverse Anpassungen und Neuerungen mit sich. Die Reform bedeutet nicht nur, dass das Frauenrentenalter auf 65 angehoben wird: Sie hat auch auf alle Auswirkungen, die früher in Pension gehen oder länger arbeiten möchten. Und sie sorgt sowohl in der ersten als auch in der zweiten Säule der Altersvorsorge für Veränderungen.

Den Altersrücktritt flexibel gestalten

Die Reform wird dem wachsenden Bedürfnis nach mehr Selbstbestimmung und Flexibilität beim Altersrücktritt gerecht. Davon profitieren sowohl Frauen als auch Männer: Neu können sie ihre erste AHV-Rente im Alter zwischen 63 (Frauen der Übergangsgeneration schon ab 62) und 70 abrufen – und das ab einem frei gewählten Monat oder Lebensjahr. Zudem besteht jetzt die Möglichkeit, erst einen Teil der Rente (20 bis 80 Prozent) zu beziehen und den Rest aufzuschieben. Das erlaubt einen schrittweisen Übergang vom Berufsleben zum Ruhestand.

Wissenswert: Der Pensionsrechner von Swiss Life Wealth Managers gibt einen ersten Eindruck von der finanziellen Situation im Ruhestand und zeigt eine allfällige Vorsorgelücke auf.

Nach 65 weiterarbeiten lohnt sich

Über das reguläre Pensionierungsalter hinaus weiterzuarbeiten, ist dank der AHV-Reform attraktiver. Weiterhin müssen Personen, die mehr als den Freibetrag von CHF 16 800 jährlich bzw. CHF 1400 monatlich

verdienen, AHV-Beiträge einzahlen. Diese Beiträge sind jetzt «rentenbildend», das heisst: Sie verbessern die individuelle Rentensituation (bis zur Erreichung der Maximalrente). Zudem kann freiwillig auf den Freibetrag verzichtet werden, um die persönliche Vorsorgesituation aktiv zu verbessern.

Einheitliches Referenzalter für alle

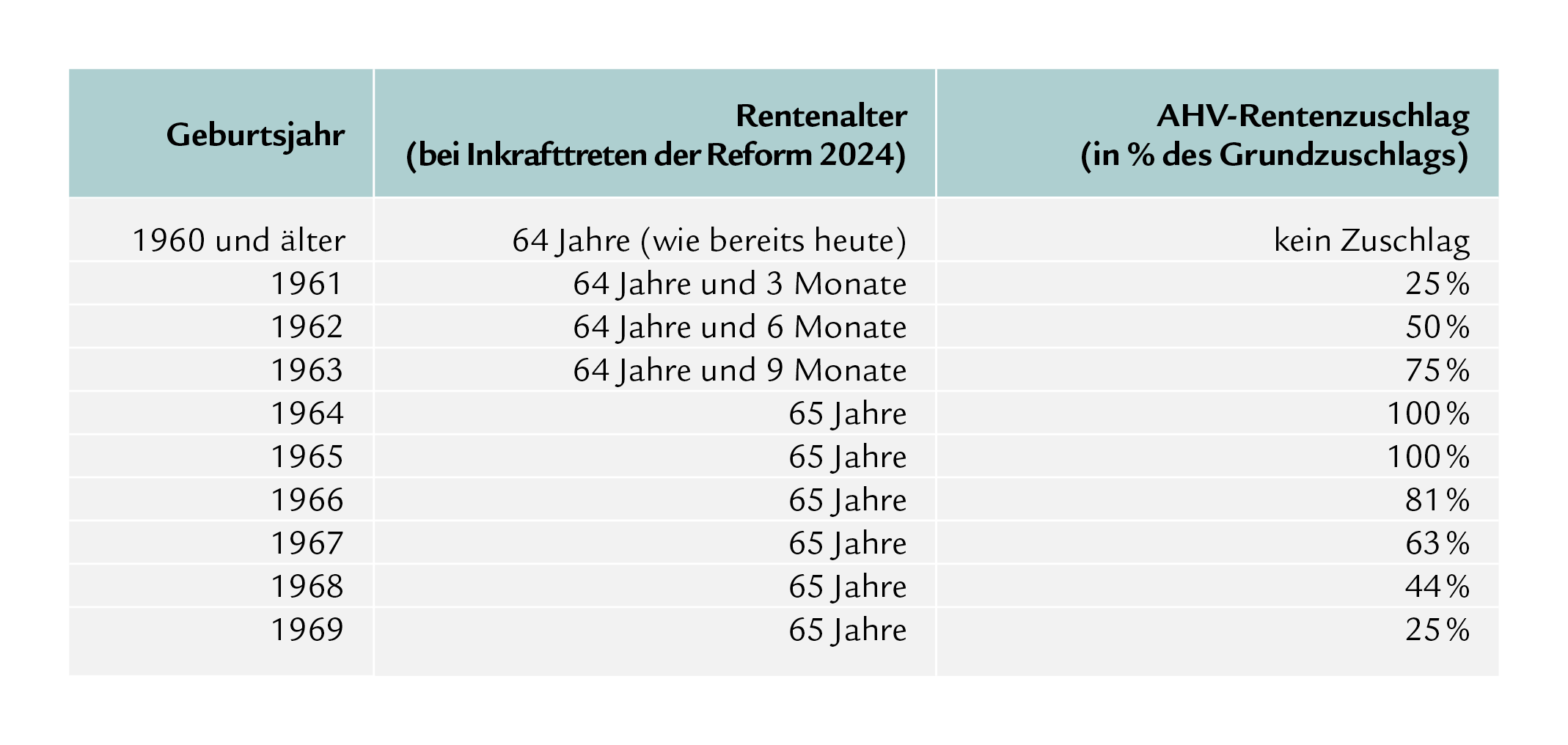

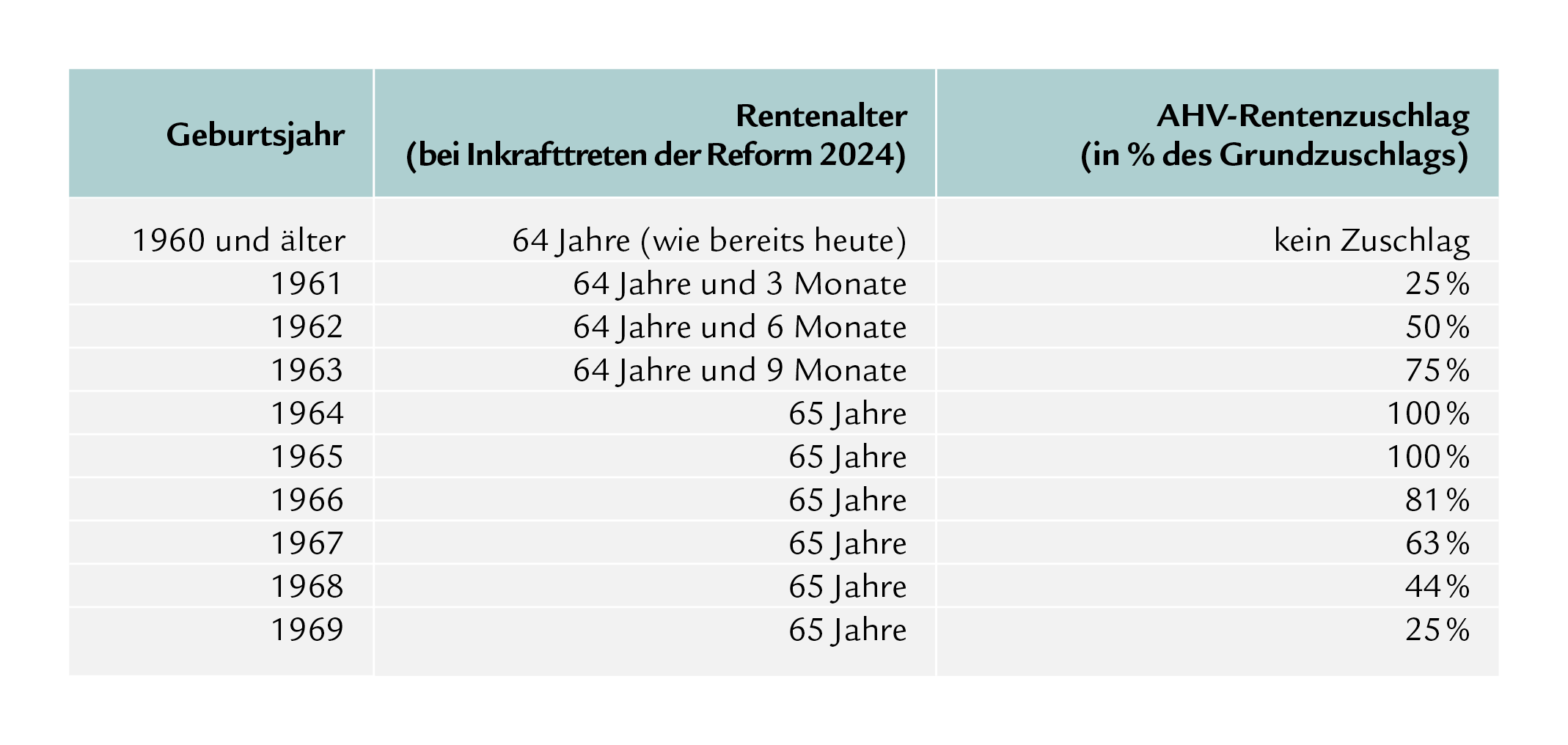

Ab 2025 wird das ordentliche Pensionierungsalter von Frauen schrittweise (jeweils um drei Monate pro Jahr) von 64 auf 65 angehoben. Wer 1964 und später geboren ist, hat dann ein Referenzalter von 65 – ob Frau oder Mann. Diese schrittweise Anpassung des Rentenalters von Frauen gilt nicht nur in der ersten, sondern auch in der zweiten Säule, also im BVG.

Ausgleich für die Übergangsgeneration

Der Begriff «Übergangsgeneration» beschreibt die Frauen, die zwischen 1961 und 1969 geboren sind. Sie erhalten für ihr erhöhtes Rentenalter eine Entschädigung. Dabei können sie aus zwei Varianten wählen:

- Lebenslanger Zuschlag zur Rente (wenn bis zum neuen Referenzalter gearbeitet wird) (für Höhe

der Zuschläge s. Tabelle) - Vorbezug der Rente bei tieferen Kürzungssätzen

Lebenslanger Zuschlag für Frauen der Übergangsgeneration

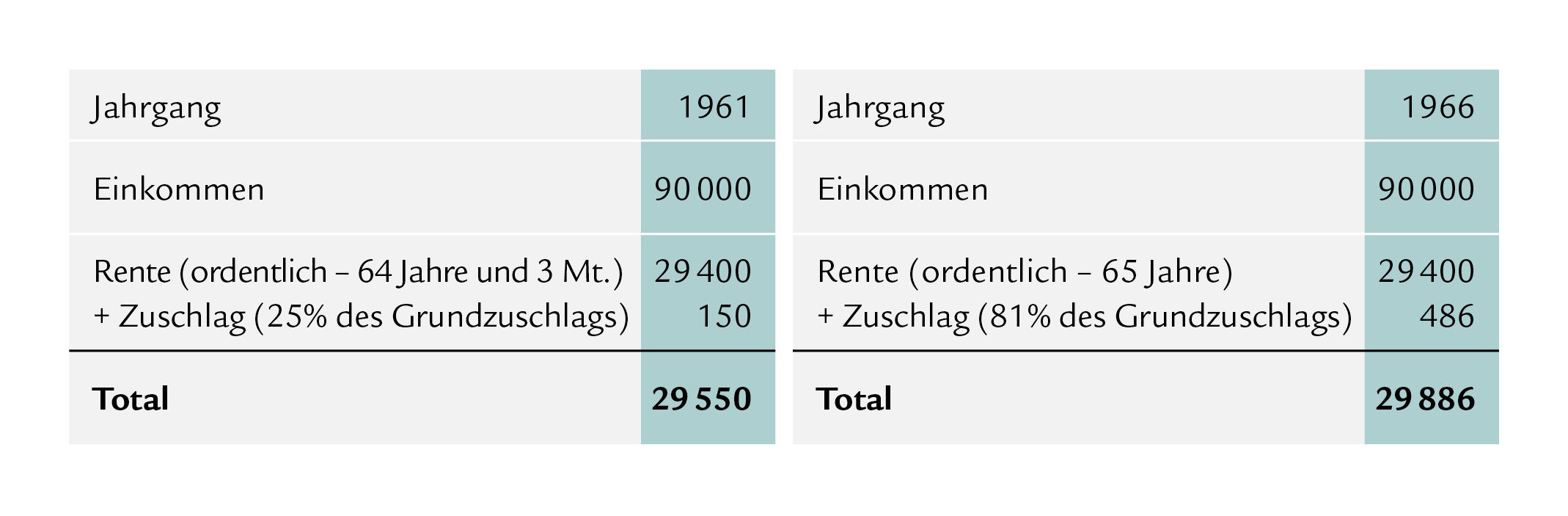

Der Grundzuschlag wird nach Einkommen abgestuft und beträgt jährlich: • CHF 1920.– für tiefe durchschnittliche Jahreseinkommen (≤ CHF 57 360) • CHF 1200.– für mittlere durchschnittliche Jahreseinkommen (CHF 57 361–CHF 71 700) • CHF 600.– für hohe durchschnittliche Jahreseinkommen (≥ CHF 71 701)

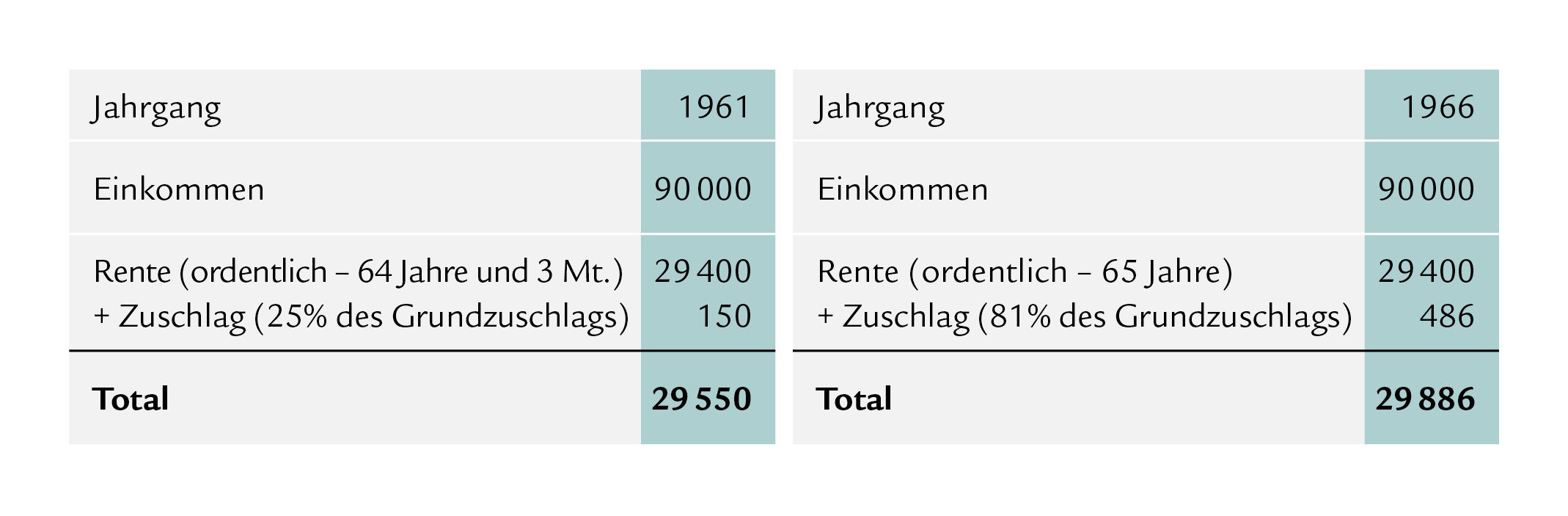

Rechenbeispiele: AHV-Rentenzuschlag für Frauen mit Geburtsjahr 1961 respektive 1966

Quelle: Bundesamt für Sozialversicherungen, Hintergrunddokument «AHV 21: Was die Reform für Frauen bedeutet», 07.09.2022.

Teilpensionierung nun für alle möglich

Neu sind Pensionskassen verpflichtet, all ihren Versicherten eine Teilpensionierung anzubieten. Das heisst konkret, dass Vorsorgegelder in mindestens drei Schritten (bei vollem Rentenbezug) bzw. in maximal drei Schritten (bei Bezug von Kapital oder Mischform aus Kapital und Rente) bezogen werden dürfen.

Freizügigkeit: kein Auszahlungsaufschub bei Erwerbsaufgabe

Wer Freizügigkeitsgelder besitzt, hatte bislang die Möglichkeit, deren Bezug im Sinne der Steueroptimierung um bis zu fünf Jahre aufzuschieben – unabhängig davon, ob er oder sie weiterhin erwerbstätig war. Das ändert sich im Zuge der AHV-Reform und gilt nur noch für Personen, die auch nach dem Referenzalter weiterhin arbeiten.

Auswirkungen der Reform sind individuell

Wie sich die Reform der AHV auf die eigene Situation und die Umsetzung des Ruhestands auswirkt, ist von vielen individuellen Faktoren abhängig. Darum empfiehlt es sich in jedem Fall, die persönliche Pensionsplanung von einer Expertin oder einem Experten prüfen zu lassen. Klären Sie wichtige Fragen zum Thema «Pensionierung planen» in einem persönlichen Gespräch oder bestellen Sie das kostenlose Merkblatt und die Checkliste zum Thema «Pensionierung planen».

Drei Schlüsselfragen zum Thema

Die Auswirkungen der AHV-Reform betreffen alle Menschen, die zukünftig pensioniert werden. Und sie sind komplex und von verschiedenen individuellen Faktoren abhängig.

- Was gilt es für mich als Frau und uns als Paar zu beachten?

- Was bedeutet «flexibles Rentenalter» und wie profitiere ich davon?

- Welche Auswirkungen hat die Reform auf meine Pläne einer vorzeitige Pensionierung?

Durch die Reform wird die AHV-Beitragspflicht für Nichterwerbstätige verlängert. Wenn diese nicht durch Beiträge eines Ehepartners oder einer Ehepartnerin gedeckt ist, bedeutet das für Einzelpersonen und Paare eine zusätzliche finanzielle Belastung, die eingeplant werden muss. Die neue Flexibilität beim Altersrücktritt bedingt, dass man sich rechtzeitig mit den eigenen Wünschen und Plänen auseinandersetzt und verschiedene Szenarien prüft.

Gerade wer über eine vorzeitige Pensionierung nachdenkt, sollte sich so früh wie möglich mit ihrer Planung auseinandersetzen. Dabei gibt es viele Parameter (Inflation, Zinsen usw.) zu berücksichtigen. Lassen Sie sich dabei von einer Expertin oder einem Experten unterstützen.

Bestellen Sie die kostenlosen Merkblätter und Checklisten zu den Themen «Vorsorgelücke schliessen» und «Pensionierung planen».

Tobias Kipfer

Financial Consultant & Relationship Manager

Tobias Kipfer ist Financial Consultant & Relationship Manager mit Fokus auf langfristigen Finanzplanungen und individuellen Vermögensverwaltungen bei Swiss Life Wealth Managers in Winterthur. Nach seinem Bachelorabschluss in Betriebswirtschaftslehre an der HSG St. Gallen absolvierte er ein Praktikum im Financial Consulting und Wealth Management und bildete sich zum Finanzexperten weiter.